L’economia italiana, a dispetto delle note entusiastiche della maggioranza di governo, sta attraversando un periodo non facile. Vari indicatori mostrano tendenze al ribasso per il risparmio e la produzione industriale e un deciso e pericoloso rialzo dell’inflazione. Qualche economista parla di gelata, qualcun altro, esagerando, azzarda l’immagine di una Caporetto.

Ecco i dati diffusi dalla Consob, dall’Istat e dalla Fabi.

I PREZZI

L’inflazione è come un’idra dalle molte teste: se una viene tagliata e cauterizzata, agiscono le altre. La storia insegna che un’elevata inflazione crea i presupposti anche per una deformazione della democrazia e l’emersione di forme di violenza sociale”. A dirlo è stato Paolo Savona, presidente della Consob nella realazione annuale di venerdì scorso.

Tra le soluzioni per combattere l’impatto dell’inflazione sui bilanci di individui e famiglie c’è quella di costruire portafogli le cui attività mobiliari e immobiliari svolgano una funzione protettiva dall’inflazione dei programmi finanziari delle famiglie, a condizione che godano dello stesso trattamento normativo, compreso quello tributario. Gli aumenti dell’inflazione si sono trasmessi alla tassazione, ma non ai salari, mentre la ricchezza finanziaria del Paese sta registrando un grave depauperamento del suo valore reale”.

Tra le soluzioni tecniche indicate da Savona che potrebbero migliorare la gestione dei portafogli e il funzionamento del mercato finanziario “c’è anche il ricorso all’uso di algoritmi prodotti dall’intelligenza artificiale”.

PRODUZIONE INDUSTRIALE

Ad aprile 2023 si stima che l’indice destagionalizzato della produzione industriale diminuisca dell’1,9% rispetto a marzo. Nella media del periodo febbraio-aprile il livello della produzione diminuisce dell’1,3% rispetto ai tre mesi precedenti.

L’indice destagionalizzato mensile segna diminuzioni congiunturali in tutti i comparti: variazioni negative caratterizzano, infatti, i beni intermedi (-2,6%), i beni strumentali (-2,1%) e, in misura meno marcata, i beni di consumo (-0,4%) e l’energia (-0,3%).

L’indice complessivo diminuisce in termini tendenziali del 7,2% (i giorni lavorativi di calendario sono stati 18 contro i 19 di aprile 2022). Flessioni tendenziali caratterizzano tutti i comparti; la riduzione è modesta per i beni strumentali (-0,2%), mentre risulta più rilevante per l’energia (-12,6%), i beni intermedi (-11,0%) e i beni di consumo (-7,3%).

Gli unici settori di attività economica in crescita tendenziale sono la fabbricazione di mezzi di trasporto (+5,7%), la fabbricazione di coke e prodotti petroliferi raffinati (+2,1%) e la produzione di prodotti farmaceutici di base e preparati farmaceutici (+0,6%). Le flessioni più ampie si registrano nell’industria del legno, della carta e della stampa (-17,2%), nella fornitura di energia elettrica, gas, vapore ed aria (-13,6%) e nella fabbricazione di prodotti chimici e nella metallurgia e fabbricazione di prodotti in metallo (-10,9% per entrambi i settori).

DEPOSITI E CONTI CORRENTI

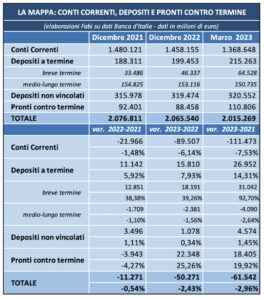

Con il rialzo del costo del denaro della Banca centrale europea la ricchezza accumulata dagli italiani nel corso degli anni corre il rischio di andare in fumo. Una deriva innegabile nonostante che nel 2022 i maggiori istituti di credito italiani abbiano accumulato utili per 12,8 miliardi, +66% sul 2021, segno di ricavi in aumento, minore costo del credito e spese operative invariate. L’analisi della Fabi.

Sfrenata corsa dei prezzi, prestiti più onerosi e perdita di potere di acquisto sono solo alcune delle maggiori conseguenze di un meccanismo economico perverso che mina il tesoro degli italiani e continua a metterne a dura prova la capacità di risparmio. E’ quanto rivela un’analisi della Fabi, la Federazione autonoma dei bancari italiani, nel periodo che va dal dicembre del 2021 al marzo di quest’anno.

Il saldo totale dei conti correnti di famiglie e imprese (da dicembre 2021 a marzo 2023) è calato di oltre 61 miliardi di euro, da 2.076 miliardi a 2.015 miliardi; in soli 3 mesi, da dicembre 2022 a marzo 2023, la variazione negativa è stata pari a oltre 50 miliardi. Intanto, si allarga sempre di più la forbice tra l’andamento dei tassi di interesse applicati ai prestiti e ai mutui e quelli su depositi e conti.

Se i primi sono, infatti, aumentati ampiamente nel corso degli anni, permettendo alle banche di moltiplicare i propri ricavi e raggiungere l’unico obiettivo di accrescere gli utili favorendo così gli azionisti con dividendi sempre maggiori, gli altri sono rimasti invariati, dimostrando come agli istituti di credito interessi poco premiare chi deposita la propria liquidità in banca.

Una realtà che trova conferma negli utili al 31 dicembre 2022 dei maggiori istituti di credito italiani, pari a 12,8 miliardi di euro, in aumento del 66% sul 2021, segno di ricavi in aumento, minore costo del credito e spese operative invariate. Va segnalato che le banche hanno cominciato ad aumentare i tassi su alcune forme di raccolta, come i depositi con durata prestabilita o vincolati e sui pronti contro termine, mentre tendono a mantenere remunerazioni particolarmente contenute sui conti correnti, ormai ritenuti sempre più un servizio e non una forma di risparmio.

Complessivamente, per tutto il sistema di risparmiatori in soli tre mesi sono stati bruciati ben 89,5 miliardi di euro sui soli conti correnti, quasi 5 volte quanto attinto dalle riserve degli italiani nei dodici mesi precedenti (ovvero 21,9 miliardi di euro).

A marzo 2023, il saldo della liquidità corrente ammonta a 1.368 miliardi di euro, contro i 1.458 miliardi di euro a fine 2022, con una discesa del 6,1% di valore. La contrazione, già avviata tra il 2021 e il 2022, si è confermata nei primi mesi del 2023, quale segnale sempre più evidente di un clima di tensione per famiglie e imprese.

A partire dal 2021, a nulla è servito lo spostamento di una parte della ricchezza liquida su pronti contro termine e depositi vincolati, perché il calo delle riserve complessive parcheggiate sui conti nelle banche italiane è stato del 3%.

Ma tra i fenomeni monetari più sorprendenti dei conti italiani – segnala la Fabi – non c’è solo l’erosione della liquidità che giace in banca, ma anche la sfida che si gioca sui tassi applicati ai depositi. La forbice dei tassi tra il 2021 e l’inizio del 2023 ha quindi mostrato un aumento in punti base decisamente sproporzionato tra interessi attivi e passivi.

Il rialzo dei tassi ancora in corso da parte della Bce continua a non far salire i rendimenti dei depositi e il fenomeno non è nuovo. Nell’osservare i dati relativi agli ultimi anni, si nota che a fine del 2021, i tassi attivi applicati dalle banche ai finanziamenti avevano registrato una media dell’1,36% (1,40% per i mutui alle famiglie, 1,31% per i prestiti alle società non finanziarie), mentre quelli passivi sulla raccolta erano stati pari quasi allo 0,21% (0,39% per famiglie e 0,04% per le imprese).

Il 2022 ha visto crescere progressivamente gli interessi sul credito, “merito” della politica monetaria della Bce, che si sono attestati a dicembre sul valore medio di 3,45%, sintesi il 3,34% dei mutui alle famiglie e il 3,56% dei prestiti alle imprese. Con il costo del denaro portato al 3,5% a marzo (poi al 3,75% a maggio), i tassi sui mutui alle famiglie sono arrivati al 4,36% mentre quelli per i prestiti alle imprese sono arrivati al 4,33%.

Non si è verificato un pari aumento, però, per quanto ha riguardato i tassi passivi: gli interessi bancari a favore dei depositi della clientela hanno sfiorato appena lo 0,4%, risultato della media tra quelli alle famiglie (0,50%) e imprese (0,30%). Se si prendono in esame i dati più recenti, si osserva che la forbice dei tassi bancari tra il 2021 e marzo 2023 ha quindi mostrato un aumento in punti base decisamente sproporzionato tra interessi attivi e passivi.

I dati sono preoccupanti e lasciano poco spazio alle interpretazioni: gli italiani stanno diventando progressivamente meno ricchi. E il segretario generale della Fabi, Lando Maria Sileoni, in previsione del congresso nazionale della federazione per il 12 giugno, chiederà agli amministratori delegati della banche italiane e all’Abi di affrontare i problema più urgenti: l’inflazione e la riduzione delle diseguaglianze sociali che sottintendono.

«L’inflazione – ha commentato – è la più ingiusta delle tasse, perché colpisce soprattutto chi ha redditi bassi e ha pochi risparmi. Il rischio, insomma, è quello di vedere aumentare le disuguaglianze sociali. Il potere d’acquisto degli stipendi, purtroppo, è tornato indietro di 25 anni”.

“La soluzione va quindi cercata nel rinnovo dei contratti collettivi di lavoro, alcuni scaduti anche da più di cinque anni, con importanti aumenti economici. Chi ha liquidità sul proprio conto corrente è particolarmente colpito perché i suoi soldi valgono sempre meno. Per questo è fondamentale che le banche, che hanno beneficiato dell’aumento del costo del denaro, adesso restituiscano alla clientela una parte di quei benefici alzando i tassi d’interesse sui conti correnti”. (PdA)